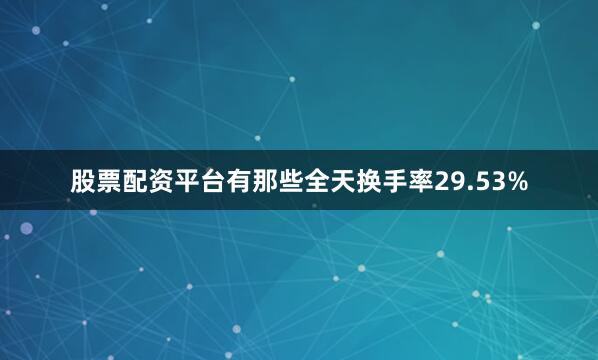

中物联钢铁物流专业委员会调查、发布的钢铁行业PMI显示,2025年9月份为47.7%,环比下降2.1个百分点,连续2个月环比下降,钢铁行业旺季特征并未显现。分项指数变化显示,钢铁需求趋弱运行,钢厂生产继续放缓,产品库存有所累积,原材料价格继续高位运行,钢材价格小幅震荡。预计10月份,钢铁需求有所回升,钢厂生产有所增加,原材料价格高位震荡,钢材价格有所上升,钢厂对后市预期持续乐观。

图1 2020年以来钢铁行业PMI变化情况

中物联钢铁物流专委会主任潘富杰表示,9 月份,房地产投资偏弱,基础设施建设投资增速有所放缓,加上下旬时台风影响局部地区,国内钢市需求未展现传统旺季活力,整体表现一般。供给端受需求偏弱影响而有所收缩,钢厂生产活动环比放缓。需求端下滑幅度大于供给端,导致产成品库存仍加快累积。在生产放缓以及成本高企的情况下,钢厂原材料采购量活动也有所收缩,但原材料价格继续高位运行。钢材价格呈小幅震荡走势,结合炼钢成本居高不下的压力,钢厂盈利空间进一步压缩。

市场需求旺季不旺,钢铁行业动力承压。9月份是传统的钢铁行业旺季开端,但今年9月份钢市需求表现一般。尽管高温天气影响逐渐消退,但重要用钢方房地产业延续低迷走势,基建投资增速有所放缓,局部地区连续秋雨,沿海地区遭遇台风登陆,短时内对当地生产施工有所拖累。在多个因素叠加影响下,国内钢市需求趋弱运行,呈现“旺季不旺”特征,行业发展动力承压。新订单指数为45.2%,环比下降4.5个百分点,连续2个月环比下降,当前需求端下行压力加大。终端需求也难言乐观,据上海卓钢链了解,9月国内雨季逐步进入尾声,市场需求略有回温,但整体仍然不强,下游施工进展并未明显改善。沪市终端线螺采购9月环比上月小幅回升6.7%,整体回升幅度有限。

图2 2020年以来钢铁新订单指数变化情况

图3 2020年以来沪市终端线螺每周采购量监控数据变化情况

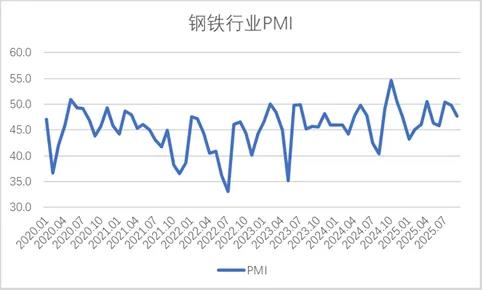

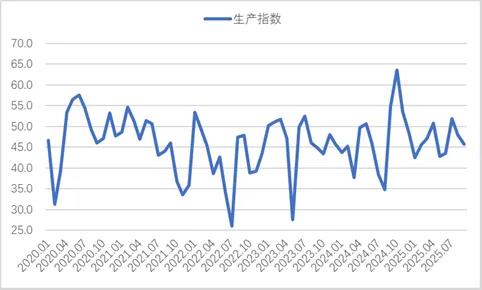

钢厂生产继续放缓,但产品库存压力趋升。9月份,需求端收缩对钢厂生产意愿有所抑制,部分地区环保限产在短期内对炼钢活动也有一定影响。9月钢铁行业生产指数为45.7%,环比下降2.3个百分点,连续2个月下降,显示钢厂生产活动继续放缓。中钢协数据显示,9月上旬,重点统计钢铁企业平均日产粗钢208.7万吨,较8月同期上升0.6%;平均日产生铁189.6万吨,较 8 月同期下降0.9%;平均日产钢材195.6万吨,较8月同期下降2.4%。至中旬时,重点钢企平均日产粗钢207.3万吨,较8月同期下降2.0%;平均日产生铁191.0万吨,较8月同期下降0.7%;平均日产钢材206.1万吨,较8月同期上升0.6%。整体来看,各品种产量较上月同期有一定程度的下降。尽管供给端有所下滑,但需求端下滑程度更大,导致钢厂产成品出库速度减缓,库存量有所累积,产成品库存指数升至54%,环比上升1个百分点,连续2个月运行在扩张区间,也创下近9个月以来新高,显示钢厂库存压力趋于上升。

图4 2020年以来钢铁生产指数变化情况

图5 2020年以来钢铁产成品库存指数变化情况

原材料价格继续高位运行,炼钢成本压力连续加大。9月份,由于钢厂生产活动有所放缓,钢厂原材料采购活动同步趋缓,采购量指数环比下降5个百分点至48.5%,结束连续2个月在扩张区间运行态势,并创下二季度以来新低。但炼钢原材料价格仍保持高位运行,购进价格指数连续3个月运行在60%以上的高位区间。分品种来看,铁矿石价格呈现冲高回落运行态势,上旬受"反内卷"消息及旺季预期提振,下旬终端需求不及预期导致价格波动下行,但整体较上月仍有上升;焦炭方面,供给端持续偏紧,价格继续维持在较高水平;废钢价格也有上升态势。整体来看,原材料价格继续高位运行,炼钢成本压力持续加大。

图6 2020年以来钢铁购进价格指数变化情况

钢材价格小幅震荡,利润空间趋于压缩。9月份,市场整体偏观望,钢材价格涨跌动能不足。上海螺纹钢价格指数显示,9月1日价格为3178元/吨,之后整月呈现小幅震荡态势,到9月25日时,价格为3196元/吨,整月价格最高点为3206元/吨,最低点为3139元/吨,最大振幅不足70元/吨。但相比上月来看,9月份钢材价格环比有所下降。结合原材料成本压力持续加大以及钢材价格震荡走弱的情况,当前钢厂利润空间进一步压缩。

图7 2018年以来上海螺纹钢价格指数变化情况

预计10月份,钢铁需求或有所回升。10月是传统需求旺季的关键窗口期,多个积极因素将叠加发力。一是国庆中秋长假后户外施工将全面恢复,南方极端天气影响继续减弱,北方地区暂未受到寒潮影响,秋末施工黄金期得以延续,部分区域还启动冬季前施工冲刺计划,加上重点建设项目和专项债资金预加快落地,建设相关钢材需求释放节奏将明显加快。二是部分制造业行业迎来旺季,为钢铁需求贡献新的增量,如汽车行业 “金九银十” 备产周期持续深化,家电行业 “双十一” 促销带动生产备货进入高峰。但房地产行业对钢材的支撑依旧不足,1-8月房地产开发投资、新开工面积同比下降12.9%和19.5%,目前来看,国内房地产市场政策虽然持续放松,但行业需求颓势难改,也使得整体开工情况难有实质性恢复。综合来看,在施工旺季需求释放、制造业韧性托底的多重积极因素支撑下,10月钢铁需求有望呈现回升态势。

钢厂生产有所增加。随着10月份需求端回升,钢厂生产也将呈现同步增加走势,加上高炉检修完毕,前期抑制的需求将会得以释放。钢厂预期进一步走强,经营活动预期指数为67.1%,环比上升2.8个百分点,连续3个月位于60%以上的较高区间。在企业预期向好的情况下,供给端也将会有实质性上升。

原材料价格高位震荡,钢材价格有望上涨。当前国外铁矿石发货仍受影响,焦炭供给受限情况也并未好转,原材料价格仍将保持高位运行态势。钢材价格方面,需求端回升叠加原材料价格支撑,加上当前钢材价格已连续两月小幅震荡,筑底态势明显,钢材价格10月份有望出现上涨。

金界配资,网络配资开户,会操盘配资提示:文章来自网络,不代表本站观点。

- 上一篇:股票配资论坛网官方指导价17.98万-19.98万元

- 下一篇:没有了